2013 – Das Jahr der Bullen?

Keine Angst, es handelt sich bei diesem Thema nicht um eine Einführung in die chinesischen Tierkreiszeichen, auch wenn der Titel das suggeriert, sondern um die Analyse der Geschehnisse an den Aktienmärkten. In den Mainstream-Medien wird fast ausschliesslich von steigenden Aktienmärkten gesprochen. Zur Lage an den Aktienmärkten meint die Welt „Die Zeiten der Zurückhaltung am deutschen Aktienmarkt sind vorbei. Nach Meinung der Profis sind historische Höchststände fällig“.(1) Auch der Börsenbulle Gottfried Heller ist der festen Überzeugung, dass das Jahr 2013 ein sehr gutes Aktienjahr wird und wenn hierzu noch der Ölpreis fallen sollte, so nach Meinung von ihm im Deutschen Anlegerfernsehen (DAF), dann ist das als weltweites Konjunkturprogramm zu verstehen. Dieser Logik kann ich zwar nicht ganz folgen, aber wenn eine Börsenkoryphäe wie er spricht, dann ist man gezwungen, zu investieren, weil einem sonst Renditen entgehen.

Darüber hinaus sehen die meisten Analystenhäuser die Börsenindizes in diesem Jahr viel höher, als im vorhergehenden Jahr 2012. Obwohl die meisten Banken mit ihrer Einschätzung zu Beginn des Jahres 2012 komplett daneben lagen. Im Grunde sind solche marktschreierischen Aussagen von Börsegurus und Analysten eher als Kontraindikator zu werten und daher ist höchste Vorsicht geboten, aber seit der Finanzkrise wurden die allgemein anerkannten Marktgesetze durch die Zentralbanken aufgehoben. D.h. die Zentralbanken haben mit ihrer kreativen Geldpolitik enorm viel unternommen, damit die Musik an den Börsen bis heute nicht aufhört, zu spielen, auch wenn die jüngsten Konjunkturindikatoren eine ganz andere Sprache sprechen:

- Baltic Dry- und Harpex- Index für Frachtraten auf dem tiefsten Stand seit 2009

- Zurückgehende Auftragsbücher bei vielen Industrieunternehmen

- Rückläufige weltweite PKW Neuzulassungen bspw. Deutschland: PKW-Neuzulassungen mit -16,4% (2) oder Frankreich: PKW-Neuzulassungen mit -14,6% zum Vorjahresmonat(3)

Die Realwirtschaft befindet sich im Crashmodus, was aber von den Börsen vollends ignoriert wird. Es zählt nur das Argument der enormen Liquidität, die in einer Assetklasse investiert werden muss. Bei dieser Assetklasse handelt sich als einzige Alternative nur um Aktien.

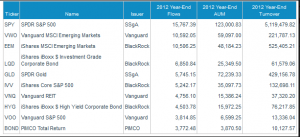

Das folgende Schaubild zeigt den Zufluss der Liquidität in den verschiedenen Assetklassen(4):

Top ETFs In 2012 ($, M)

Im Schaubild wird das Verhältnis Aktien zu Anleihen dargestellt. Der größten Zufluss an Liquidität ist in der Tat in die amerikanischen Aktienmärkte geflossen. Der US ETF-Anteil ist auf ein Rekordwert von 188 Milliarden Dollar gestiegen. Im Vergleich dazu lag die Summe an Zuflüssen im Jahre 2008 bei 175 Milliarden, bevor die Aktienmärkte in den Crashmodus gewechselt sind. Somit herrscht große Harmonie unter den Anlegern.

Der nächste Chart, der eindrucksvoll die weltweite gute Stimmungslage der Anleger abliest, ist der Volatilitätsindex. Dieser ist aktuell auf dem niedrigsten Stand seit 2007. Damit haben wir ein weiteres Indiz für ein gegenläufigen Trend und den man als Kontraindikator im Grunde heranziehen könnte.(5)

Zu allerletzt möchte sie dringend davor warnen, schnellstmögliche Entscheidung zu treffen und auf fallende Kurse zu wetten, denn auch ich verfüge über keine Glaskugel. Eines ist aber dennoch gewiss, nämlich dass das Jahr 2013 mit vielen dicken Überraschungen aufwarten wird.

Carpe Diem,

Erkan Isik

Quellen:

(1) http://www.welt.de/wirtschaft/article111751940/Warum-deutsche-Aktien-so-stark-sind.html

(2) http://www.querschuesse.de/deutschland-pkw-neuzulassungen-mit-164/

(3) http://www.querschuesse.de/frankreich-pkw-neuzulassungen-mit-146/

(4) http://globaleconomicanalysis.blogspot.de/2013/01/us-etf-inflows-hit-record-188b-in-2012.html?utm_source=feedburner&utm_medium=email&utm_campaign=Feed:+MishsGlobalEconomicTrendAnalysis+%28Mish%27s+Global+Economic+Trend+Analysis%29

(5) http://www.marketwatch.com/investing/index/vix/charts

3 Responses to 2013 – Das Jahr der Bullen?

Schreibe einen Kommentar

Du musst angemeldet sein, um einen Kommentar abzugeben.

, FXCM

, FXCM

oder einfach wieder ein Jahr der Affen… 😉

http://www.youtube.com/watch?v=M1owcncKCHg

Es spricht einiges dafür, daß die wenigen Riesen-Großbanken – insbesondere Goldman-Sachs – andere Banken in die Fehlspekulation und Pleite treiben werden. Denn insbesondere Goldmann-Sachs manipuliert offenbar den Markt. Diese Bank hatte ja auch vor einiger Zeit schon reichen Kunden Wettpapiere – z. B. Futures – verkauft und anschließend gegen die Kunden spekuliert und gewonnen. Goldman-Sachs verfügt über die Macht den Markt „cornern“ zu können. Und während noch den Gebrüder Hunt wegen deren Manipulation des Silbermarktes in den frühen 80er Jahren auf die Finger geklopft wurde, geschieht dies heutzutage offenbar nicht mehr. Oder aber die Manipulationen sind inzwischen derart raffiniert, daß sie nicht mehr nachgewiesen werden können.

Ich „wette“ mal auf eine beschleunigte Bankenkonzentration in Europa – in den USA hat sie ja schon in atemverschlagender Weise stattgefunden.

Kann Dir in Bezug auf die großen Banken nur zustimmen. Und wenn doch mal was schief geht, muss der Staat/Steuerzahler eben herhalten. To big to fail. Das haben die sich echt gut eingefädelt. Außerdem hat der private Anleger hat doch fast gar keine Chance. Auch wenn der Insider-Handel offiziell verboten ist, ohne Zugang zu den richtigen Kreisen ist er in Sachen der Information doch meist zu spät. Da hilft es auch nicht mehr, wenn man es versteht, die Bilanzen lesen zu können. Mittlerweile kann dort doch fast alles entsprechend hin und her geschoben und verschleiert werden.